صندوق قابل معامله یا ETF چیست؟ | What is an Exchange-traded Fund or ETF

صندوقهای قابل معامله ( Exchange-traded fund ) که با نام اختصاری ETF شناخته شده هستند نوعی صندوق سرمایهگذاری میباشند که بعضی خواص mutual fund ها را با بعضی خواص سهام ترکیب نموده اند. در واقع ETF ها از بسیاری جهات شبیه صندوقهای سرمایهگذاری مشترک (mutual funds) هستند اما برخلاف آنها، در طول روز در بازار بورس و معاملات (درست مثل سهام عادی شرکت ها) قابل معامله هستند. نتیجتاً ETFها دو ویژگی جذاب دارند: یکی اینکه مانند صندوقهای سرمایهگذاری مشترک، سبد متنوعی دارند و دیگر آنکه مانند سهام قابل معامله هستند.

*نکته مهم:اگرچه تلاش شده متن زیر یکی از کامل ترین متن های باشد که به زبان فارسی جهت آگاهی کلی از موضوع مورد بحث پیدا میکنید، همواره در نظر داشته باشید که به دلیل گستردگی مطالب مربوطه، بسیاری از نکات و ریزه کاری های مربوط به مبحث هم درمتن ذکر نشده است. همچنین بسیاری از قوانین و رویه های مربوط به موضوع مورد بحث این مقاله قابل تغییر هستند و ممکن است در زمانی که شما این متن را میخوانید برخی از آنها دچار تغییر نیز شده باشند. در نتیجه، اطلاعات موجود در این وب سایت فقط جنبه معلومات عمومی دارد و شما نمیبایست برای تصمیم گیری به صرف مطالب ذکر شده اینجا اکتفا نمایید. همواره قبل از اخذ هرگونه تصمیمی حتما با مشاور مالی مورد اطمینان خود مشاوره کنید.

ETFها، برای اولین بار در دهه 90 میلادی به بازار وارد شدند و از آن زمان تا کنون، محبوبیت فراوانی پیدا کردهاند تا جایی که امروزه ETF ها یکی از محبوبترین راههای سرمایهگذاری علی الخصوص برای سرمایه گذاران خُرد- به حساب میآیند. این امر در درجه اول به این دلیل است که صندوقهای قابل معامله -همانند mutual fund ها- به سرمایهگذاران این امکان را میدهند که سبد متنوعی از اوراق بهادار را بصورت یکجا خریداری کنند ولی در عین حال انعطاف پذیری خرید فروش روزانه در بورس را هم در اختیار سرمایه گذار میگذارند.

بطور کلی یک «صندوق سرمایهگذاری قابل معامله در بورس» خود شامل مجموعهای از اوراق بهادار مانند سهام است که اغلب تابع شاخصهای معین بازار سرمایه به حساب میآیند. البته ETFها میتوانند در بخش خاصی از صنعت سرمایهگذاری کنند یا استراتژیهای خاص خود را داشته باشند. مثلاً یک ETF میتواند شاخص سهام بخش تکنولوژی را دنبال کند، یکی شاخص سهام مجموعه ای از شرکتهای نفتی و دیگری مجموعه گسترده ای از سهام شرکتهای مختلف در زمینه های مختلف. در حال حاضر در کانادا نزدیک به 500 ETF مختلف از طریق 20 اسپانسور ارائه میشود که طیف وسیعی از علاقه مندی ها را ارائه میدهند. این تعداد برای آمریکا بیش از 2000 صندوق میباشد. مجموع سرمایه موجود در این صندوق های ETF در کانادا در حال حاضر بیش از 200 میلیارد دلار میباشد.

بطورکلی فرآیند ایجاد و فروش ETF به این صورت است که تامین کننده یا اسپانسور ETF با توجه به معیارهای از پیش تایین شده، یک صندوق از انواع سهام را ایجاد میکند. بعد از ایجاد سبدِ حاویِ انواع سهام، شرکت تامین کننده برای کل صندوق یک نماد در بورس انتخاب میکند. سپس سهام آن صندوق را تحت عنوان نماد انتخاب شده به سرمایه گذاران میفروشد. در نتیجه سرمایه گذاران بورس قسمتی از کل صندوق ETF رو میخرند و نه تک تک سهام های موجود در آن را. از منظر سرمایه گذار، این عمل درست همانند خریدن سهامِ یک تک شرکت در بورس خواهد بود با این تفاوت که اینجا سهام خریده شده متصل به زیر-لایه ای از ده ها سهام از شرکت های مختلف بوده و در نتیجه قیمت آن متاثر از برآیند عملکرد تمامی آن شرکت هاست.

فرآیند تولید و ارائه ETF

- ارائه دهنده ETF سبدی از داراییها از جمله سهام، اوراق قرضه، کالا یا ارز را در نظر میگیرد و سبد خریدی از آنها را با یک نماد یکتا (مشابه نماد شرکتهای فعال در بورس) ایجاد میکند.

- سرمایهگذاران میتوانند مانند سهام یک شرکت، سهمی از آن سبد را خریداری کنند.

- خریداران و فروشندگان ETF، درست مثل یک سهام در طول روز آن را معامله میکنند.

فایده عمده ETFها تمرکز زدایی از سبد سرمایه گذاری شما با هزینه اندک است. فرض کنید برای مثال شما علاقه مند به سهام بانکها هستید و فکر میکنید آنها طی سالهای آینده سود بسیار خوبی خواهند داد اما در عین حال وقت و یا اطلاعات کافی برای بررسی بین بانکهای مختلف برای یافتن بهترین بانک را ندارید و یا حتی اگر هم سواد و اطلاعات و وقت لازم را دارید، هنوز ترجیح میدهید خرید خود را بین چند شرکت خوب پخش کنید تا اصطلاحاً همه تخم مرغ های خود را داخل یک سبد نگذاشته باشید. ETF ها با توجه به فلسفه و دستورالعمل تشکیل شدنشان این اجازه را به شما میدهند که بدون خرید مستقلِ تعداد زیادی سهام، از فواید تمرکز زدایی مشابه آن استفاده کنید.

مثال: BMO EQUAL WEIGHT BANKS ETF نام یک صندوق سرمایهگذاری قابل معامله در بورس کاناداست که توسط بانک مونترال ایجاد شده و در بورس کانادا با نماد ZEB در دسترس عموم برای خرید است. محتوی این صندوق بر اساس معیار از پیش تعیین شده، شامل 6 بانک بزرگ کانادا به نسبت مساوی (تقریباً هر کدام 16.5 درصد) است. یعنی هر چه پول به آن وارد شود، شش قسمت شده و هر قسمت صرف خریدن 1 سهم از سهام یکی از شش بانک بزرگ کانادا میشود. در واقع خرید این سهام معادل خریدن سهام شش بانک بزرگ کانادا به نسبت مساوی است.

همانطور که احتمالا متوجه شده اید، شما بجای اینکه سهام این صندوق سرمایهگذاری قابل معامله یعنی ZEB را بخرید، میتوانید مستقلاً کار این صندوق را کپی کرده و پول خود را تقسیم به شش کرده و با هر قسمت آن سهام یک بانک از آن شش بانک را بخرید اما این امر مشکلاتی هم در پی خواهد داشت. مشکلاتی که حل آنها جذابیت و محبوبیت ETF ها را در پی داشته است. در ادامه سعی کردم با یک مثال عملی این مشکلات احتمالی و راه حل ETF ها را نشان دهم:

در حال حاضر که در حال نوشتن این مقاله هستم قیمت تقریبی سهام شش بانک بزرگ کانادا به شرح زیر است:

بانک RBC :قیمت هر سهم 105 دلار (100 سهم معادل 10500 دلار)

بانک CIBC :قیمت هر سهم 109 دلار (100 سهم معادل 10900 دلار)

بانک BMO :قیمت هر سهم 94 دلار (100 سهم معادل 9400 دلار)

بانک TD :قیمت هر سهم 69 دلار (100 سهم معادل 6900 دلار)

بانک SCOTIA BANK :قیمت هر سهم 63 دلار (100 سهم معادل 6300 دلار)

بانک NATIONAL BANK :قیمت هر سهم 72 دلار ( 100 سهم معادل 7200 دلار)

قیمت هر سهم از ETF نام برده شده با نماد ZEB معادل 28 دلار (100 سهم 2800 دلار)

این بدین معنی است که اگر شما تلاش دارید مجموعه ای تمرکز زدایی شده از سهام شش بانک بزرگ کانادا را بصورت مستقیم خریداری کنید باید حداقل 100 سهم از هر یک از سهام بالا را خریداری کنید که بیش از 52000 دلار پول نیاز دارد! در مقابل، قیمت هر سهم ETFی که درصد مساوی از هر کدام از این بانکها را در خود دارد (همان که بالاتر معرفی شد و با نماد ZEB در بورس موجود است) تنها 28 دلار است و شما میتوانید با تنها 2800 دلار 100 سهم از آن بخرید. یعنی برای تمرکززدایی از سبد سرمایه گذاری و خرید مستقل سهام بانکها بصورت جداگانه شما باید 52000 دلار پول داشته باشید اما همین تمرکز زدایی را میتوانید با تنها 2800 دلار از طریق ETF مربوطه انجام دهید. البته اگر شما پول کافی دارید و میتوانید این سهم ها را جداگانه و مستقل خریداری کنید مشکلی نیست اما اگر پول کافی نداشتید چه؟ عقل سلیم حکم میکند بجای گذاشتن همه تخم مرغ ها داخل یک سبد و خرید سهمِ یک تک بانک، ETF مربوط به آنرا خریداری کنید تا سرنوشت کل سرمایه تان به سرنوشت یک تک بانک (هرچقدر هم که معروف و معتبر باشد) گره نخورد.

نکته: توجه کنید خرید کمتر از 100واحد از هر سهم هم قابل انجام است اما 100 سهم اصطلاحاً تعداد استانداردِ خرید است و خرید کمتر از 100 سهم به دلایلی که خارج از حوصله این مقاله است توصیه نمیگردد.

نکته دیگری که باید در نظر داشته باشید اینست که این تفاوت 2800 دلار با 52000 دلار برای مثال خاص بالا بود که شامل تنها 6 بانک بزرگ کانادا بود. حال اگر شما میخواستید تمرکز زدایی خود را گسترده تر کرده و مثلا ترجیح میدهید به جای این سهم و آن سهم و این صنعت و آن صنعت، کلاً روی برآیند کل بازار بورس سرمایه گذاری کنید چه؟ آیا میتوانستید بروید و500 سهم را جداگانه بخرید؟ آیا منطقی تر نیست که با یک تیر 500 نشان بزنید و ETF ی خریداری کنید که 500 سهم معتبر بورس مورد نظر را خود دارد؟ البته برای خرید باید در نظر داشته باشید که آیا ETF ی در زمینه مورد نظر شما موجود هست یا نه که البته با توجه به حجم بالای ETF های موجود در بازار سرمای، شانس یافتن یک ETF با شرایط و محتوای مورد نظر شما -هرچه که باشد- نباید کار چندان دشواری باشد.

داراییهایی صندوقهای ETF

در یک ETF ممکن است داراییها متفاوتی وجود داشته باشد. یک صندوق ETF ممکن است از چندین سهام، سپرده بانکی، شمش طلا، اوراق خزانه دولتی، مقداری پول نقد، ارز یا ترکیبی از تمامی این موارد تشکیل شده باشد. این که در صندوق چه میگذارند، نوع صندوق را تعیین میکند، که در مورد آن صحبت خواهیم کرد. به هر صورت، همانطور که بالاتر توضیح داده شد، اگر شما 1 سهام از یک صندوق ETF را بخرید، مالک 1 سهم از کلیه دارایی های آن صندوق میشوید. یعنی اگر صندوق از 100 کیلو طلا، 100 میلیون دلار سپرده، 100 میلیون دلار اوراق خرانه و 1 میلیارد دلار انواع سهام تشکیل شده باشد، شما مالک جزئی از کلیه موارد موجود در صندوق خواهید شد. نتیجتاً تغییرات قیمتی سهام ETF شما، برآیندی از عملکرد و بازده کلیه دارایی های درون صندوق خواهد بود.

صندوق های ETF های مختلف برای سلایق و علاقه مندی های مختلفی ایجاد میشوند اما تمام صندوق ها به نوعی در یکی از طبقه بندی های کلی زیر قرار میگیرند:

صندوق با درآمد ثابت: صندوق با درآمد ثابت قابل معامله در بورس نوعی از ETF است که در آن درصد بالایی از دارایی از اوراق مشارکت بانکی، اوراق قرضه دولتی، سپرده بانکی یا سایر اوراق با درآمد ثابت مانند اوراق خزانه تشکیل میشود. در بازار سرمایه سرمایهگذاری در ETF با درآمد ثابت، به عنوان یک سرمایهگذاری بدون ریسک نگاه میشود میشود.

صندوق سهام: یک ETF سهام از تعدادی سهم مختلف تشکیل میشود. ترکیب سهام موجود بر اساس منطقی است که برگه اطلاعات ETF موجود است. این نوع ETF معمول ترین نوع ETF میباشد.

صندوق مختلط: صندوق مختلط، همانطور که از اسمش بر میآید چیزی میان دو حالت قبلی است. در این نوع صندوق درصدی از دارایی را سهام و درصدی را اوراق با درآمد ثابت (مثل سپرده و اوراق قرضه) تشکیل میدهد.

جدای از تقسیم بندی ETF ها بر اساس محتویات، یک نوع تقسیم بندی بر اساس نحوه تشکیل و منطق پشت ایجاد ETF و نحوه کارکرد آن میباشد. بر این اساس، ETF ها را میتوان به انواع زیر تقسیم و بررسی کرد:

1-ETFهای استاندارد: معمول ترین نوع ETF به حساب میآیند. در این ETF ها معمولاً صندوق تشکیل شده از تعداد زیادی دارایی است که شاخص شناخته شده خاصی را پیگیری میکنند. یک مثال از این نوع صندوق قابل معامله iShares S&P/TSX 60 Index ETF می باشد که در بازار بورس تورنتو با نماد XIU معامله میشود. هدف این ETF بازسازی و کپی کردن برآیند عملکرد شاخص شناخته شده S&P/TSX 60 میباشد. شاخص S&P/TSX 60 مجموعه 60 شرکت بزرگ موجود در بورس تورنتو است که توسط موسسه Standard & Poor’sانتخاب شده اند.

2-ETFهای بر اساس قاعده (Rules-based ETFs): این نوع ETF ها به جای تکیه 100% بر شاخص های کلی و شناخته شده به نوعی روی این شاخص ها فیلتر اعمال میکنند. مثلاً به جای خرید 500 شرکت بزرگ بورس برای بازسازی شاخص 500 شرکت بزرگ آمریکا، تنها شرکتهایی از این 500 شرکت را خریداری میکنند که در سه سال گذشته بیش از 5% سود داشته اند. هدف این ETF ها اینست که با اعمال فیلترهای هوشمندانه ، ضمن استفاده از تنوع شاخص های معتبر، بازدهی صندوق خود را حتی بیشتر هم بنمایند. به همین دلیل از این ETF ها بعضاً با نام smart beta ETFs نیز نام برده میشود. یک مثال از نوع صندوق BMO MSCI USA Quality Index ETF میباشد. محتویات این صندوق طوری طراحی شده که تا حد امکان بتواند برآیند عملکرد و بازده شاخص MSCI USA Quality Index را بازتولید کند. شاخص MSCI USA Quality Index شاخصی است که سعی میکند مجموعه ای از سهام شرکتهای آمریکایی با پتانسیل رشد بالا را بر اساس قواعد و شرایط و فرمولهای ریاضی که تعیین کرده انتخاب کند ( شرکتهایی با بازده سرمایه بالا، وام/قرض بسیار کم و سود دهی سالیانه ممتد).

3-ETF های با مدیریت فعال یا Active ETF: غالب ETF های موجود در بازار بصورت منفعل مدیریت میشوند. این بدین معنی است که ترکیب تشکیل دهنده ETF در ابندای تشکیل صندوق معین شده و همیشه به همان صورت باقی میماند. مثلاً ترکیب یک ETF میتواند 60 شرکت بزرگ بورس باشد.حال ممکن است تامین کننده ETF هر سه ماه یکبار یا شش ماه یکبار و یا یک سال یکبار مجدداً به شرایط و وضعیت بازار نگاه بیاندازد و اگر لازم بود تعدادی جابجایی در سهام تشکیل دهنده ETF خود داشته باشد اما این جابجایی ها معمولاً به تعداد اندک و فواصل زمانی زیاد اتفاق می افتد. در نقطه مقابل، ETF های با مدیریت فعال سعی میکنند کاری شبیه به mutual fund ها انجام دهند به این صورت که مرتباً با توجه به شرایط بازار و شرکتهای مختلف، ترکیب تشکیل دهنده دارایی های خود را تغییر دهند. ناگفته پیداست که به دلیل ماهیت قابل معامله بودن در بورس و اینکه هر لحظه باید قیمت ETF ها مشخص باشد، این نوع ETFها به اندازه mutual fund آزادی عملکرد برای عوض کردن ترکیب خود ندارند (فرض کنید یا سهام در طول روز تغییرات عمده قیمت داشته باشد که نه به دلیل تغییر قیمت سهام زیر-لایه آن بلکه به علت تغییر اساسی سهام موجود درون آن باشد!). یک مثال از نوع صندوق Horizons Active Emerging Markets Dividend ETF میباشد. هدف این صندوق سرمایه گذاری بر روی سهام شرکت های جاافتاده موجود در کشورهای در حال توسعه است که بصورت مداوم و قابل اتکا توضیع سود میکنند و امکان رشد قیمت نیز دارند

3-ETF های سنتزی یا Synthetic ETFs: این نوع ETF ها به جای اینکه در صندوق دارایی خود سهام واقعی موجود در شاخص مورد نظر را خریداری کنند، ابزار مالی مشتقه ای خریداری میکنند که به نوعی رفتار آن مجموعه سهام یا اوراق بهادار را کپی میکند. ساختار این نوع ETF ها بسیار پیچیده است و خرید آن بنا به دلایلی برای افراد با اطلاعات مالی کم توصیه نمیشود.

4-ETF های اهرمی یا Leveraged ETFs: این نوع ETF ها هم همانندETF های سنتزی از ابزار مالی مشتقه برای بازتولید بازده اضافی استفاده میکنند. بطور کلی این ETF ها طوری طراحی شده اند که بازده آنها ضریبی از بازده شاخصی باشد که پیگیری میکنند. مثلاً ProShares Ultra S&P500 یک صندوق ETF است که طوری طراحی شده که بازده آن دوبرابر شاخص S&P500 باشد. یعنی در طول روز اگر شاخص S&P500 مثلاً 3% بالا رود، سهام این ETF دو برابر آن یعنی 6% بالا میرود. این مطلب در مورد پایین رفتن سهام هم صادق است. اگر شاخص S&P500 به میزان مثلاً 5% افت کند، سهام ProShares Ultra S&P500 شما حدود 10% افت خواهد کرد.

Leveraged ETFs ها به دلیل ساختار پیچیده عموماً جهت خرید و فروش سریع در طول روز استفاده میشوند و نگهداری آنها برای بیش از یک روز توصیه نمیشود.

5-ETF های معکوس یا Inverse ETFs: این نوع ETF ها سعی بر بازتولید اثر معکوس شاخص یا سهام مورد نظر را دارند. مثلاً اگر شاخص مورد نظر 3% کاهش یابد ETF مربوطه 3% افزایش میابد. به عنوان مثال Horizons BetaPro S&P/TSX 60 Inverse ETF درست برعکس ETF استانداری که بالاتر ذکر شده بود رفتار میکند. یعنی هر چقدر که شاخص S&P/TSX 60 Index تغییر کند، این ETF در جهت معکوس تغییر خواهد کرد. در نتیجه در مواقعی که شما فکر میکند بازار خاصی به دلایلی سقوط خواهد کرد میتوانید Inverse ETF مربوط به آن سهام یا آن شاخص را خریده و از افزایش قیمت سهام خود سود ببرید. Inverse ETF ها به دلیل ساختار پیچیده عموماً جهت خرید و فروش سریع در طول روز استفاده میشوند و نگهداری آنها برای بیش از یک روز توصیه نمیشود. بعضی از Inverse ETF ها Leveraged هم هستند. یعنی مثلاً اگر سهامی 10% رشد کند، آنها 30% کاهش میابند و بالعکس.

6-ETF های بر پایه کالا یا Commodity ETFs: محتویاتاین نوع ETF ها طوری طراحی شده که در نهایت ارزش سهام آنها قیمت یک کالا یا گروه کالا را دنبال میکند. خود Commodity ETF ها به سه نوع تقسیم بندی میشوند.

Physical-based ETFs: این نوع صندوق مستقیماً روی کالای مورد نظر سرمایه گذاری میکند. مثلاً خرید مستقیم فلزات گرانبها نظیر طلا یا نقره

Futures-based ETFs: این نوع صندوق روی قرارداد های آتی مربوط به خرید و فروش آن کالا سرمایه گذاری میکند. مثلا قرارداد خرید نفت برنت دریای شمال تحویل ماه ژانویه.

Equity-based ETFs: این نوع صندوق برای سهام شرکتهای فعال در زمینه آن کالای خاص سرمایه گذاری میکند. مثلاً شرکت های اکتشاف و استخراج نفت یا طلا

به عنوان یک مثال ار این نوع ETF میتوان به SPDR Gold Shares ETF اشاره کرد. محتوای دارایی این صندوق شمش های طلا میباشد.

7-ETF های Covered call: تامین کننده این نوع ETF همزمان با خریدسهم یا سهام مورد نظر، جهت افزایش درآمد ، call option آن سهم را هم میفروشد. اگر نمیدانید option یک سهم چیست به این مقاله مراجعه کنید.

به هر جهت، علیرغم ساده بودن توصیف فوق که تا حد زیادی مفهوم، کارکرد و انواع ETF را توضیح میدهد، با توجه به شباهت های ETF ها با Mutual Fundها شاید لازم است به برخی تفاوت ها و تشابهات ایندو بیشتر پرداخته شود.

تفاوت ETF با Mutual Fund و سهام چیست؟

1-خرید و فروش Mutual Fund ها فقط از طریق مراجعه به موسسه صادر کننده صورت میگیرد. شما هنگام خرید، سهام/واحد های Mutual Fund را از موسسه صادر کننده میخرید و هنگام فروش هم سهام/واحد های Mutual Fund را به خودِ صندوق (و نه شخص دیگری) میفروشید. مثلاً اگر مایلید صندوق سرمایه گذاری RBC Balanced Fund ارائه شده توسط RBC global asset management ( یکی از بازوهای بازار سرمایه متعلق به بانک RBC) را بخرید، آنرا مستقیم از شرکت صادر کننده میخرید. اگر روزی هم بخواهید سهم خریداری شده خود را بفرشید، باید مجدداً آنرا به خودِ صندوق ( RBC Balanced Fund ) بفروشید. در مورد ETF اما شما همانند هر سهم دیگری، میتوانید نماد ETF را در بورس جستجو کرده و خرید و فروش کنید.

2-غالب Mutual Fund ها بصورت فعال مدیریت میشوند بدین معنی که مدیریت صندوق فعالانه در حال خرید و فروش انواع سرمایه داخل صندوق است تا بتواند عمکرد و بازده بهتری نسبت به بازار ارائه کند. ETF ها اما غالباً بصورت “منفعل” مدیریت میشوند. مدیریت “منفعل” به این معناست که ETF ها بجای اینکه سعی کنند با تحقیقات و آنالیز سنگین و پرهزینه، دست به انتخابِ گزینشی سهام بزند تا عمکرد بهتری از بازار داشته باشد، سعی میکند عملکرد کل بازار را شبیه سازی کنند و شبیه آن بازده داشته باشد. مثلاً اگر یک ETF قرار است پیگیر شرکت های تکنولوژیکی باشد، بجای اینکه برود و بگردد و شرکت های خوب را پیدا کند و سهام آنها را بخرد، میآید و سهام 50 شرکت بزرگ و معتبر مربوط به آن زیر-گروه تکنولوژی را میخرد. فرض این فلسفه مدیریت اینست که بسیاری از صندوق هایی که فعالانه مدیریت میشوند، با وجود صرف هزینه ای هنگفت، در نهایت نمیتوانند آنطور که باید و شاید از شاخص کل بازار بورس یا شاخص آن مجموعه ای که پیگیر هستند عملکرد و بازده بهتری داشته باشند.

3-هر دوی این صندوق ها برای خدماتی که ارائه میدهند درصدی هزینه شارژ میکنند اما بطور معمول صندوق های سرمایه گذاری مشترک ( Mutual Funds ) هزینه های بالاتری نسبت به ETFها دارند.

4-خرید و فروش ETF با توجه به اینکه میتواند از طریق سامانه های الکترونیکی بورس انجام شود بصورت آنی و بسیار سریعتر از Mutual Fund است. در مقابل شما هر بار که میخواهید سهام Mutual Fund خود را بفروشید باید به بانک یا موسسه مربوطه رفته و درخواست نقد کردن سهام خود بدهید. قیمت سهام در انتهای روز کاری محاسبه شده و مبلغ مربوطه طی حداکثر دو روز به حساب شما واریز میشود. همچنین بسیاری از Mutual Fund ها قوانینی دارند که شما را از نقد کردن طی زمان خاصی – مثلاً 30 روز اول – منع مینماید اما در مورد ETF ها همانند سهام شرکت ها هیچ محدودیتی وجود ندارد. شما میتوانید یک ETF را خریده و 5 دقیقه بعد بفروشید!

5-ETF ها همانند سهام شرکتها قابلیت short sell دارند اما Mutual Fund این قابلیت را ندارند.

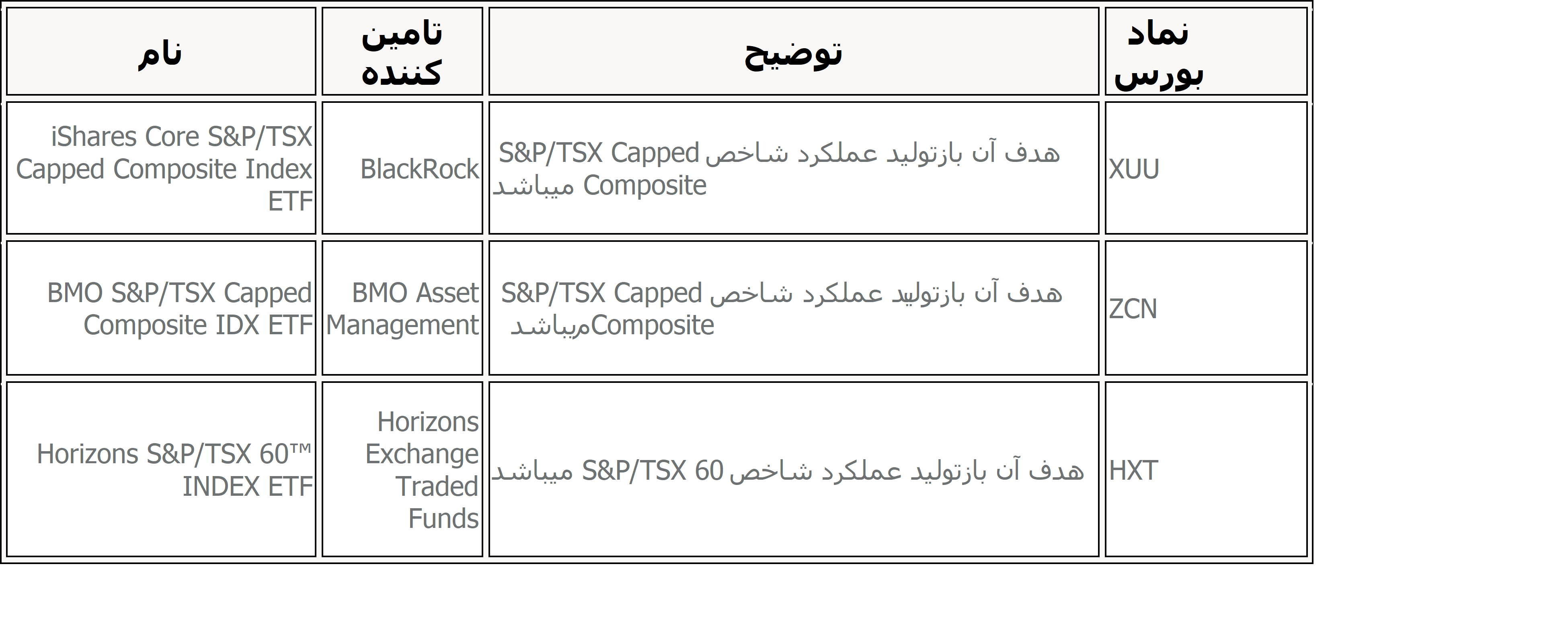

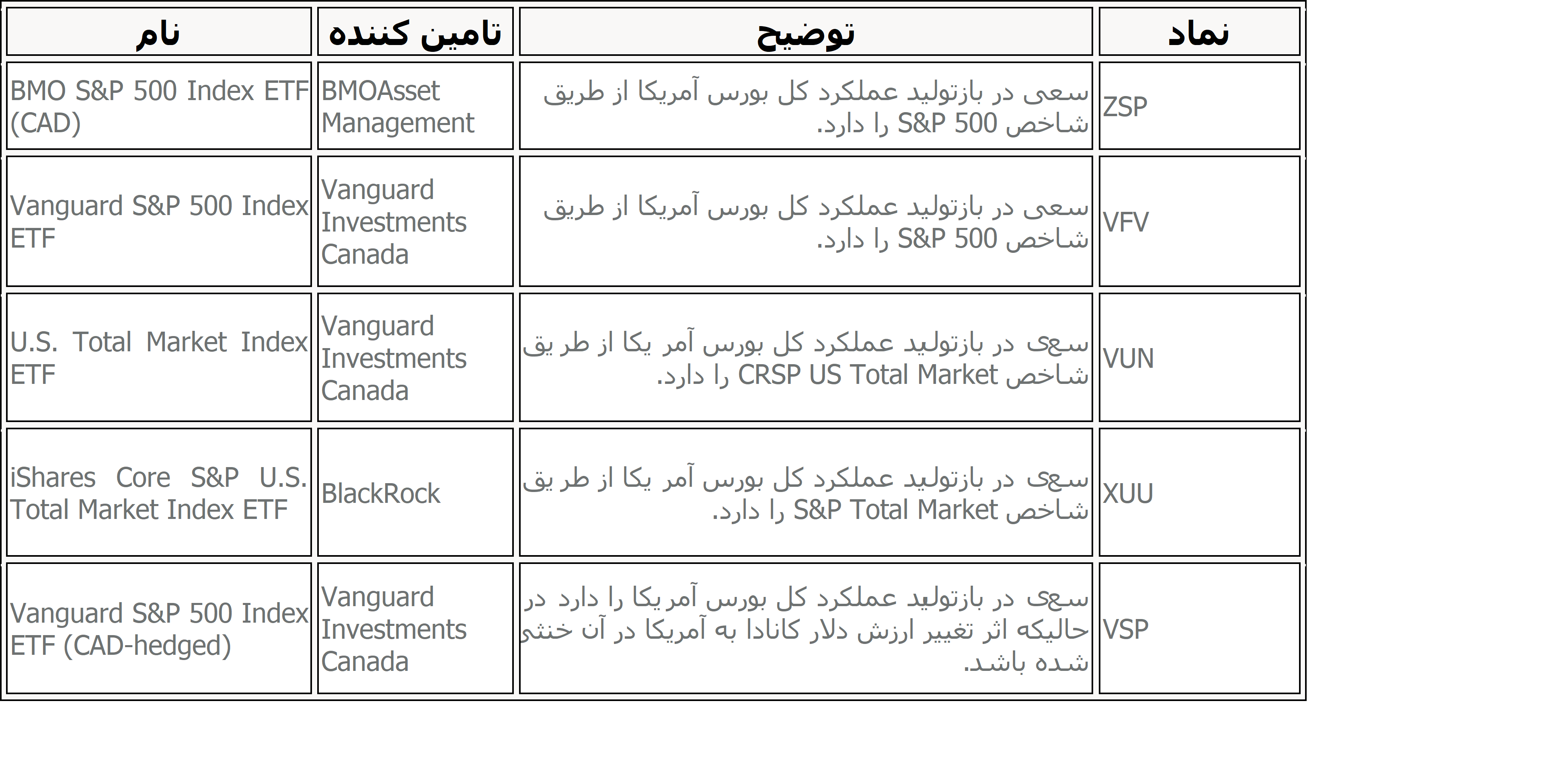

در انتها شاید بد نباشد تعدادی از ETF های معروف موجود در بازار بورس را معرفی کنم:

نکته: معرفی این ETF ها به معنای تایید عملکرد و یا مناسب بودن انها نیست. قبل از هر گونه اقدام برای خرید حتماً با مشاور مالی خود مشاوره کنید.